一、通用基础门槛:3 类硬性条件,满足才能进入审批环节

无论选择银行、消费金融公司还是网贷平台,信用贷款均设有最低准入标准,这是金融机构风险防控的第一道防线,缺一不可:

1. 身份与年龄条件:法定资质是前提

核心要求:年满 18 周岁且不超过 60 周岁(部分银行对优质客户放宽至 65 周岁),具有完全民事行为能力的中国公民;

特殊说明:22-55 周岁是审批黄金年龄段,低于 22 周岁因收入稳定性不足易被拒,高于 55 周岁因临近退休还款能力存疑,需额外提供资产证明(如房产、理财);

必备材料:有效期内身份证原件(需在申请时未过期)、本人实名手机号(需连续使用满 3 个月,部分银行要求 6 个月)。

2. 信用记录条件:无 “硬伤” 是关键

信用记录占审批评分的 35%,2025 年机构对 “隐性瑕疵” 的容忍度更低:

绝对禁区:近 5 年有 “连三累六” 逾期(连续 3 个月或累计 6 次逾期)、当前有未结清逾期、征信报告显示 “呆账”“坏账”;

严格限制:近 3 个月 “硬查询”(贷款 / 信用卡审批)超过 3 次,或近 12 个月被多家机构拒绝记录;

加分项:连续 5 年以上信用卡按时还款、有房贷等大额信贷且履约良好、征信报告无网贷 / 小贷记录。

3. 贷款用途条件:合规性不可忽视

信用贷款严禁流入投资、购房等领域,用途不合规直接触发拒贷:

允许范围:日常消费(家电、装修)、教育培训、医疗支出、经营周转(需提供营业执照);

禁止领域:炒股、买房、偿还其他贷款、境外消费(部分平台除外);

证明要求:单笔 5 万元以上需提供用途凭证(如装修合同、发票),虚假用途查实将被纳入失信名单。

基础门槛达标后,收入、负债、工作、资产等核心资质直接影响审批结果,不同机构的侧重点略有差异:

1. 收入能力:还款来源的核心证明

收入是评估还款能力的首要指标,2025 年部分银行将负债率标准收紧至 40%:

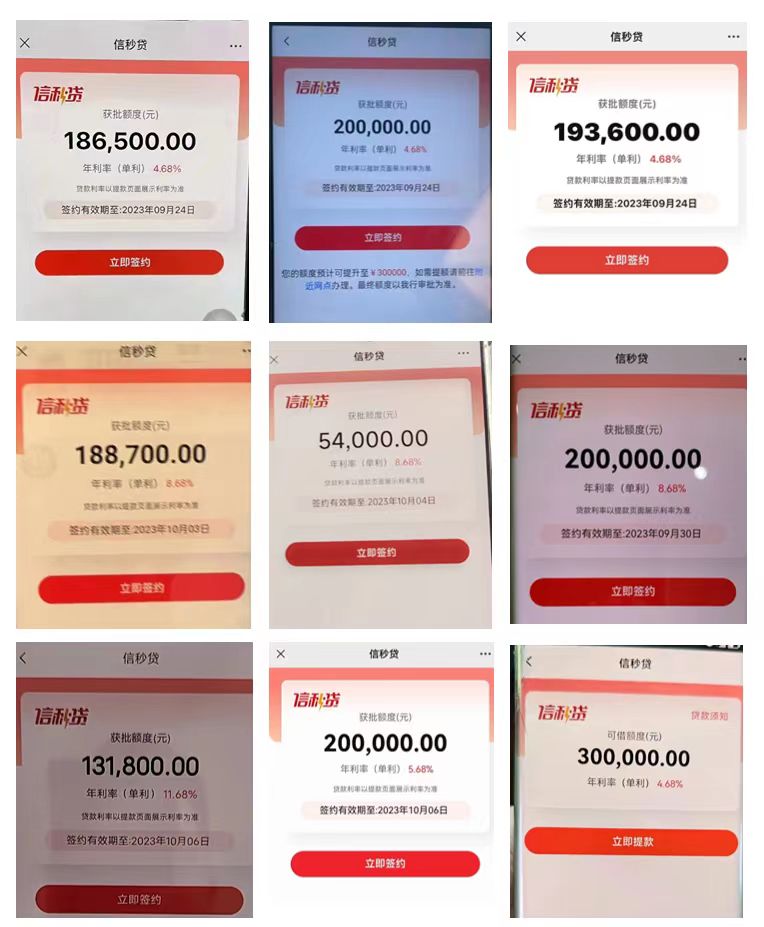

上班族:需提供近 3 个月工资流水(银行代发标注 “工资” 字样),月收入需为月供的 2 倍以上;国企、事业单位员工可放宽至 1.5 倍,且额度可达月收入的 20 倍;

自由职业者:需提供近 6 个月经营流水(如支付宝 / 微信商户收款记录),月均流水不低于 1 万元,额度通常为月流水的 10-15 倍;

辅助证明:公积金 / 社保连续缴存满 6 个月(基数越高越有利)、个税缴纳记录,可作为收入稳定性的补充依据。

2. 负债情况:负债率决定可贷空间

机构通过 “负债比”(月还款额 / 月收入)评估风险,超过阈值直接拒贷:

通用标准:总负债比不超过 50%,部分国有银行要求不超过 40%;

隐性负债:信用卡使用率超过 70%、未结清网贷超过 3 笔,均会被视为高负债,建议申请前结清小额网贷并降低信用卡使用率;

计算示例:月收入 8000 元,现有房贷月供 2000 元,新贷月供最高不超过 2000 元(8000×50%-2000)。

3. 工作稳定性:职业背景影响信任度

稳定的工作意味着持续还款能力,优质单位员工享有审批优势:

优质职业:公务员、国企员工、世界 500 强企业员工,审批通过率超 90%,可享最低利率;

普通职业:民营企业员工需在当前单位工作满 1 年,频繁换工作(半年内换 2 份以上)易被拒;

特殊群体:退役军人、残障人士等可申请专项信用贷款,工作年限要求可放宽至 6 个月。

4. 资产辅助:提升额度的加分项

无抵押不代表无资产要求,名下资产可显著提高综合评分:

核心资产:房产(无抵押最佳)、车辆(购买满 1 年)、大额存款或理财(金额超 5 万元);

辅助作用:资产可使额度上浮 30%-50%,例如月收入 8000 元的普通员工,有房产可从 16 万额度提升至 24 万;

注意事项:需提供资产证明原件(如房产证、理财合同),仅持有资产但有抵押记录,加分效果会打折扣。

三、渠道差异对比:3 类机构条件侧重,按需匹配更高效

不同放贷机构的风险偏好不同,条件要求差异显著,选错渠道易导致被拒:

1. 国有银行:条件严苛,额度高利率低

核心条件:征信无任何逾期、公积金基数≥5000 元、负债比≤40%、优质单位工作满 2 年;

典型产品:工行 “融 e 借”、建行 “快贷”,额度最高 100 万元,年化利率 2.5%-4.5%;

适合人群:职业稳定、征信优质、有大额资金需求的用户。

2. 消费金融公司:门槛适中,容忍轻微瑕疵

核心条件:近 3 年无严重逾期、月收入≥5000 元、工作满 6 个月;

典型产品:招联 “好期贷”、兴业 “兴闪贷”,额度最高 20 万元,年化利率 10%-24%;

适合人群:征信有轻微瑕疵(如 1 次逾期已结清)、普通企业员工。

3. 网贷平台:门槛宽松,侧重大数据

核心条件:年满 20 周岁、征信无当前逾期、手机号使用满 3 个月;

典型产品:微粒贷、借呗,额度最高 20 万元,年化利率 7.2%-24%;

适合人群:自由职业者、征信白户、急需小额应急资金的用户。

四、常见被拒原因与优化技巧:3 招提升通过率

1. 征信瑕疵:针对性修复

逾期记录:尽快结清欠款,保持 6 个月良好还款记录可覆盖轻微逾期;

查询过多:停止申请信贷产品,等待 3-6 个月再提交申请。

2. 收入不足:补充证明材料

提供兼职收入流水(需连续 3 个月)、公积金 / 社保缴存记录,证明综合收入能力;

增加共同借款人(如配偶),合并收入满足月供要求。

3. 负债过高:主动降低负债

提前偿还信用卡账单,将使用率控制在 30% 以内;

结清小额网贷并销户,减少负债账户数量。

结语

2025 年信用贷款的办理条件可总结为 “基础门槛 + 核心资质 + 渠道匹配”:先确保年龄、征信、用途合规,再通过收入、负债、工作、资产提升综合评分,最后根据自身资质选择对应渠道。记住,信用贷款的核心是 “让机构信任你的还款能力”,真实材料与良好征信是通关关键,无需相信中介 “包装资质” 的承诺,合规申请才是最稳妥的路径。

若你想了解某类机构的具体申请流程,或需要针对自身资质制定优化方案,欢迎随时告诉我。