一、先选对渠道:3 类合规渠道,按资质与需求对号入座

个人贷款渠道主要分为银行、消费金融公司、网贷平台三类,其利率、门槛、效率差异显著,选择时需结合自身情况匹配:

1. 银行贷款:低息首选,适合资质优异者

国有大行及股份制银行是利率最低的合规渠道,2025 年还可享受财政贴息政策:

核心优势:年化利率 2.5%-4.5%,额度最高可达 80 万元,支持 3-60 期还款,资金安全有保障;

适用人群:征信良好(无逾期、查询记录少)、有稳定工作(公务员、国企员工优先)、能提供公积金缴存或代发工资证明者;

推荐产品:工行 “融 e 借”、建行 “快贷”、招行 “闪电贷”,均支持线上申请且可享 1% 财政贴息。

2. 消费金融公司:门槛适中,衔接银行与网贷

持牌消费金融公司(如招联消金、兴业消金)兼顾合规性与灵活性,是资质中等者的优选:

核心优势:年化利率 10%-24%,对轻微逾期(1-2 次已结清)容忍度高,额度 1 万 - 20 万元;

适用人群:月入 5000 左右的上班族、征信有轻微瑕疵但需中等额度资金者;

特色服务:多与家电卖场、教育机构合作场景分期,专项用途可享利率优惠。

3. 网贷平台:应急首选,仅限短期小额

正规持牌平台(如微粒贷、借呗)依托大数据审批,效率极高但成本较高:

核心优势:30 秒审批、1 分钟放款,无需纸质材料,额度 1000-20 万元;

适用人群:自由职业者、征信白户、急需几百到几万元应急周转者;

风险提示:年化利率普遍 7.2%-24%,部分小众平台暗藏手续费,需警惕年化超 36% 的违规产品。

无论选择哪种渠道,个人贷款办理均遵循 “资质核验 - 申请提交 - 审批签约 - 放款到账” 的核心流程,仅在细节上略有差异:

Step1:备齐 3 类核心材料,提前自查资质

这是决定审批成败的关键,2025 年政策对材料真实性要求更严:

基础身份材料:有效期内身份证正反面照片(四角齐全、无反光)、本人实名手机号(使用满 6 个月);

收入证明材料:

上班族:近 3 个月工资流水(银行代发标注 “工资” 字样)、公积金缴存记录;

自由职业者:近 6 个月经营流水、纳税证明;

用途证明材料:单笔 5 万元及以上需提供(如装修合同、家电发票、教育培训协议),严禁用于购房、投资。

提前自查:通过 “中国人民银行征信中心” APP 查询征信报告,确保无当前逾期;计算月供不超过月收入 50%,避免还款压力过大。

Step2:线上提交申请,3 分钟完成信息填报

2025 年主流渠道均实现全流程线上化,以银行 APP 为例:

登录银行 APP,进入 “贷款” 频道,选择对应产品(如 “快贷”);

填写基本信息:借款金额(银行需符合贴息规则,单家机构累计不超 30 万元)、期限(12 期以内更易通过);

上传材料:按提示上传身份证、收入证明等,部分银行支持自动调取公积金数据,无需手动上传;

签署授权书:必须勾选 “同意识别消费交易信息”,否则无法享受贴息政策。

Step3:审批与签约,重点确认 3 项条款

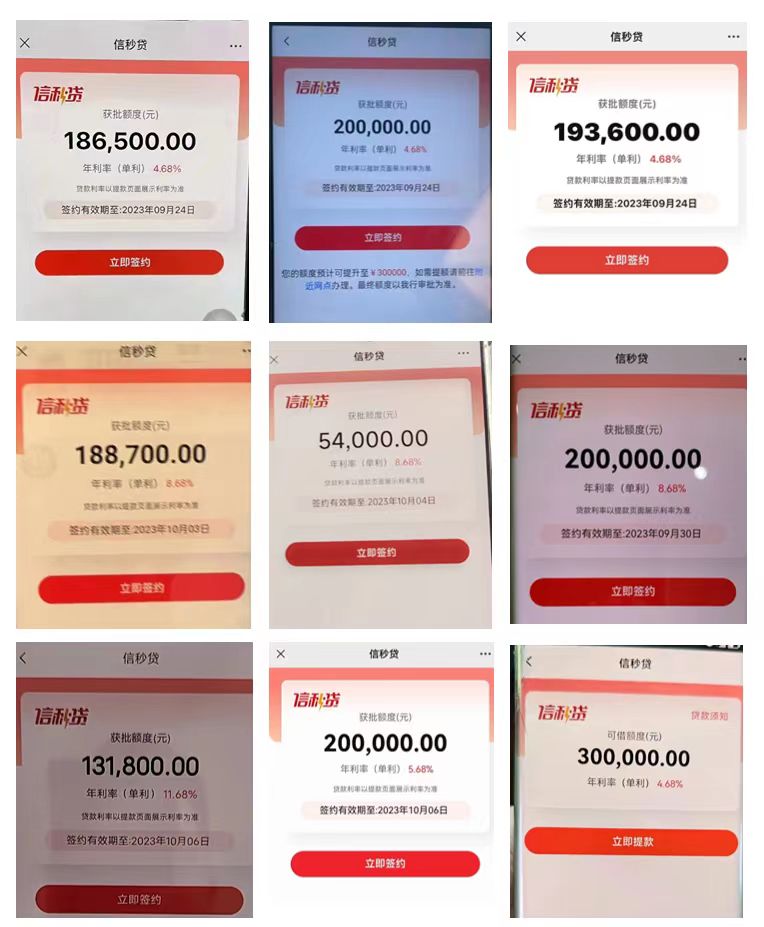

审批速度因渠道而异:银行 1-3 天、消费金融公司 1 天内、网贷平台秒批:

审批结果通知:通过短信或 APP 推送告知,若被拒可查看原因(常见为征信瑕疵、流水不足);

签约核心核查:

利率:确认年化利率(而非日息 / 月息),银行不超 4.5%,平台不超 24%;

费用:正规渠道无 “审核费”“贴息手续费”,仅收利息;

贴息:符合条件的标注 “财政贴息 1%”,明确结息时自动扣减;

签约方式:线上签署电子合同,需核对身份信息无误后提交。

Step4:放款到账与用途合规,避免风控预警

签约完成后,资金最快 1 分钟到账,后续需注意用途合规:

到账通知:资金直接转入本人借记卡,银行会发送到账短信,包含金额、还款日期;

用途规范:大额消费需保留凭证(如发票、合同),机构会通过交易记录核查用途,挪用至投资领域将被追回贴息并影响征信;

贴息查询:登录 APP 进入 “贷款详情”,可查看贴息扣减记录,每年最高可享 3000 元补贴。

三、避坑与优化:3 个关键技巧,降低成本防风险

1. 算清真实利率,拒绝 “文字游戏”

遇到 “月息 0.8%”“手续费 0.5%/ 月” 需换算成年化利率(月息 ×12),例如月息 0.8% 对应年化 9.6%;若叠加服务费,需计入总成本,超过 24% 的果断放弃。

2. 优先银行再选其他,节省利息支出

同样借 10 万元 1 年,银行利息约 2500-4500 元,网贷平台可能达 7200-24000 元,利息差最高超 5 倍。建议先尝试银行,被拒后再考虑持牌消费金融公司,网贷仅作为应急补充。

3. 避免 “过度借贷”,维护征信记录

网贷记录过多(哪怕按时还款)可能被银行判定为 “资金紧张”,影响房贷申请。借款额度以 “3-6 个月收入” 为上限,按时还款可积累良好征信,为后续大额贷款铺路。

结语

2025 年个人贷款办理的核心是 “选对渠道、备齐材料、合规使用”:银行适合低息大额需求,消费金融公司衔接资质鸿沟,网贷平台主打应急高效。遵循 “材料准备 - 线上申请 - 签约放款” 的标准化流程,同时警惕利率陷阱、明确贴息政策,就能在合规前提下高效借款。

记住,贷款是解决资金需求的工具而非负担,结合自身还款能力选择合适产品,才能真正发挥其价值,避免陷入 “以贷养贷” 的困境。若有大额专项需求(如装修、购车),还可关注银行专项贷,享受更低利率与定向贴息。