一、办理前:先做 “资质自查”,明确申请条件

信用贷款审批核心看 “个人信用” 与 “还款能力”,办理前先自查资质,避免盲目申请:

信用状况:通过央行征信中心官网或线下网点查询个人征信报告,确保无严重逾期(如近 2 年内连续 3 次、累计 6 次逾期)、无失信被执行记录。若有轻微逾期,需提前准备合理说明(如忘记还款、系统故障等);

还款能力:上班族需确认近 6 个月银行流水稳定(月收入通常需覆盖贷款月供 2 倍以上),自由职业者需整理近 1 年经营流水、纳税证明;

基本条件:多数机构要求申请人年满 22-60 周岁(部分银行放宽至 18 周岁)、有稳定工作或经营实体、具备完全民事行为能力,部分平台还会参考学历、社保 / 公积金缴存记录(如缴存满 6 个月可提高审批通过率)。

渠道选择直接影响贷款安全性与成本,优先选以下三类正规平台:

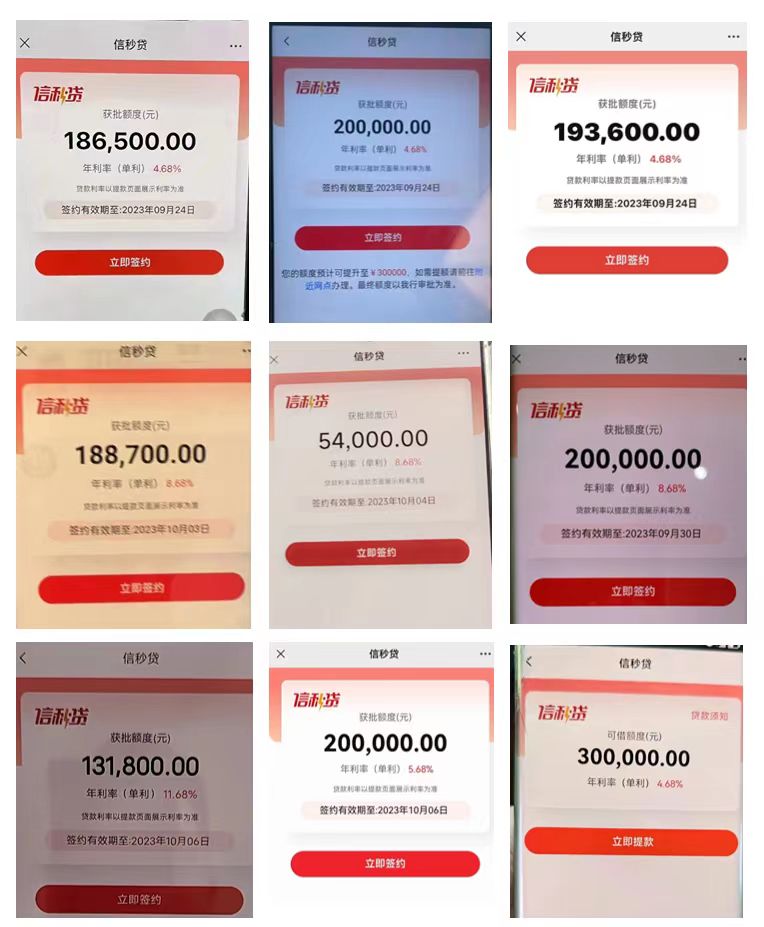

国有 / 股份制银行:如工商银行 “融 e 借”、建设银行 “快贷”、招商银行 “闪电贷”,优势是利率低(年化利率 3.85%-6%)、额度高(最高 30 万)、合规性强。可通过银行手机 APP、官网或网点申请,部分银行支持实时审批放款;

持牌消费金融公司:如招联消费金融 “好期贷”、马上消费金融 “安逸花”,申请门槛稍低于银行,适合征信良好但收入或社保记录较弱的人群,年化利率通常在 7%-18%,可通过其官方 APP 或合作平台(如支付宝、微信)申请;

正规互联网平台:如度小满金融 “有钱花”、京东金融 “金条”,依托大数据审批,流程快(最快 10 分钟放款),但需注意选择有 “消费金融牌照” 的平台,避免下载不明 APP。申请前务必查看利率(需符合年化利率不超过 24% 的监管要求)、手续费等费用明细,拒绝 “砍头息”“套路贷”。

三、申请时:备齐材料 + 规范填写,提高审批通过率

材料准备是否齐全、信息填写是否规范,直接影响审批速度,需重点关注:

必备材料:①本人有效身份证原件及正反面复印件(或拍照上传);②收入证明(上班族提供单位盖章的收入证明 + 近 6 个月银行流水,自由职业者提供经营流水 + 纳税凭证);③住址证明(如近 2 个月水电费账单、租房合同,部分平台可通过大数据自动核验);

填写技巧:在线上或线下填写申请表时,需如实填写工作单位、联系方式、收入金额、贷款用途(仅限消费,如装修、旅游、医疗,不可用于购房、炒股),避免隐瞒负债(如其他贷款、信用卡欠款)—— 机构会通过征信报告核查,隐瞒反而会导致审批失败;

注意事项:若申请额度较高(如超过 10 万),部分机构会要求补充材料,如社保 / 公积金缴存证明、房产证(非抵押,仅作资产证明)、学历证书,提前准备可缩短审批时间。

四、办贷后:把控还款节奏,维护个人信用

申请通过后,需做好贷后管理,避免影响信用记录:

确认合同细节:放款前仔细阅读《借款合同》,重点看贷款金额、年化利率、还款期限(通常 1-5 年)、还款方式(等额本息、等额本金或先息后本)、逾期罚息(一般为正常利率 1.5 倍),有疑问及时向机构客服确认;

按时还款:通过绑定银行卡自动扣款、APP 手动还款等方式,在每期还款日之前足额存入资金,避免逾期。若遇资金紧张,可提前联系机构申请 “延期还款”(部分平台支持 1-3 个月延期,需支付少量手续费);

合理使用额度:避免过度借贷,信用贷款总额度建议不超过月收入 10 倍,避免因负债过高影响后续房贷、车贷申请。

总之,个人信用贷款办理并不复杂,关键是 “先查资质、再选渠道、规范申请、做好贷后”。只要遵循正规流程,不仅能高效拿到资金,还能维护好个人信用,为后续金融服务打下良好基础。