个人基本信息:要申请信用贷款,您必须首先提供能够证明您身份的信息。身份证是必不可少的,因为它清楚地显示了个人姓名、性别、出生日期和地址等关键信息,是确认身份的核心依据。同时,一些金融机构也可能要求提供户口簿,这可以进一步补充与户籍有关的信息,如家庭关系、户籍地址变更记录等,帮助金融机构充分了解申请人的背景。

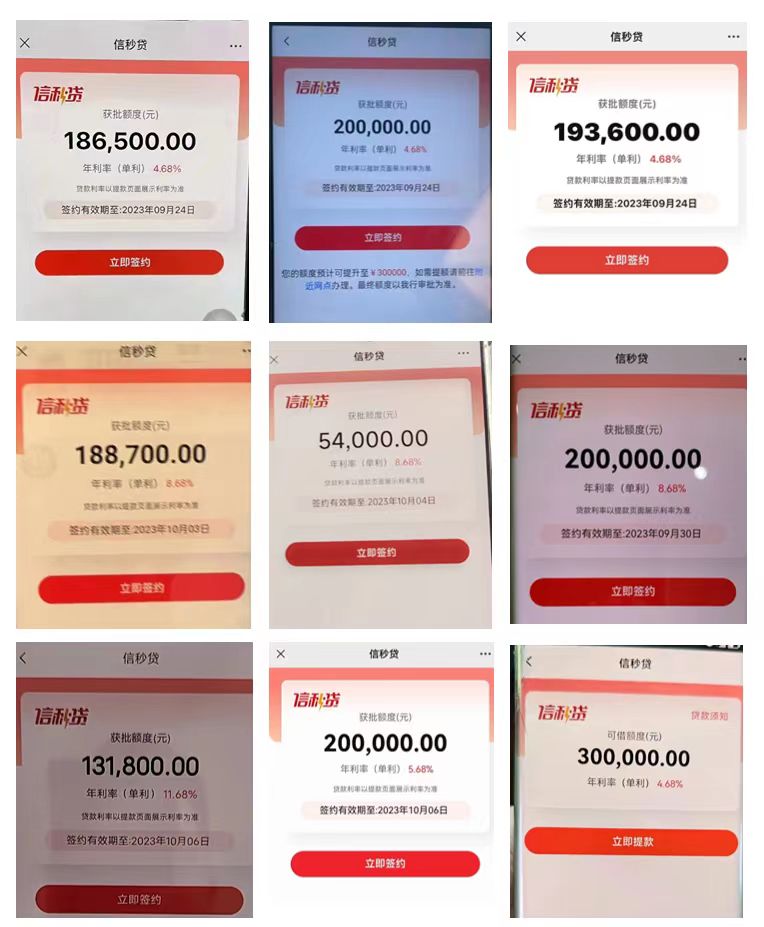

收入相关信息:稳定的收入是偿还贷款的保证,因此收入证明至关重要。收入证明的常见形式多种多样,工资表更直观。通过打印银行的工资对账单,可以清楚地看到每月工资支付的时间和金额,以及是否有奖金和补贴等额外收入,直观地反映了收入的稳定性和金额。个人所得税纳税证明也能有效证明收入情况,税额与收入水平直接相关。纳税证明可以让金融机构准确评估申请人的实际收入。雇主出具的收入证明同样重要,它清楚地表明了申请人的职位、就业日期、月收入和其他信息。加盖用人单位公章后,具有较高的信誉度。

就业证明信息:就业证明用于验证申请人的工作稳定性和职业地位。工作许可证是最基本的工作证明,上面印有公司名称、个人照片、姓名、工作ID等,可以直观地证明在公司工作。劳动合同也是重要的工作证明材料,它规定了工作岗位、工作内容、工资福利、合同期限等关键信息,可以反映工作的稳定性和合法性。如果没有工作许可证或劳动合同,雇主出具的工作证明也是可行的,其中应包括工作职位、工作时间、工资等信息,并加盖雇主公章。

资产证明信息:虽然信用贷款主要基于信用评估,但提供资产证明可以帮助提高贷款审批率和限额。房产证书(如房产证书)显示房产的所有权信息。房产价值高表明申请人具有一定的经济实力,即使其信用状况稍显不足,也能增强金融机构放贷的信心。车辆驾驶执照也可以作为资产证明,证明申请人拥有车辆资产。此外,存款证明,如银行存款证明和活期存款余额证明,显示个人在银行的存款金额,反映其财务储备,并对贷款审批产生积极影响。

居住证明信息:稳定的居住地址是金融机构考虑的因素之一。水电费账单是一种常见的居住证明,显示付款人的姓名、地址、付款时间、金额等信息,间接证明当前的居住地址。如果是自有财产,房产证既可以作为居住证明,也可以作为资产证明。租房者需要提供一份租赁合同,明确说明双方的信息、房产地址、租赁期限等,以确认其住所的稳定性。

其他辅助信息:不同的银行和金融机构也可能需要额外的信息。例如,婚姻状况证明、结婚证、离婚证等,婚姻状况可能会影响还款能力和信用评价;学历证书,如毕业证书和学位证书,在一定程度上可以被认为具有更好的职业发展前景和还款能力;社保缴费证明反映了工作稳定和福利保障,在某些地区,社保缴费记录也与个人信用挂钩。

申请信用贷款所需的信息包括个人基本信息、收入、工作、信用、资产、住所和许多其他方面。在申请之前,建议详细咨询相关金融机构,明确具体要求,准备完整准确的信息,以提高贷款申请的成功率和效率。