1、 评估企业资质:四个核心条件决定合格率

银行或金融机构在审批贷款时,主要从以下几个方面评估企业风险:

企业稳定性

成立期:通常要求企业注册至少1年(有些银行要求2年),小微企业需要证明持续盈利;

行业属性:优先支持制造业、技术服务业和民生相关行业(如医疗保健和教育),同时限制房地产、高污染、娱乐和其他行业。

财务健康状况

税收和发票:过去12个月内缴纳的税款必须符合一定标准(如每年缴纳5万元或以上的税款),或者发票金额必须超过50万元;

负债率:资产负债率通常需要低于70%,以避免过度融资;

现金流:银行对账单应涵盖每月贷款支付的两倍以上,以避免“闲置对账单”。

信用记录

企业信用报告无重大逾期付款(如连续三个月未偿还贷款),法定代表人个人信用报告需要良好;

无司法纠纷(如执行、违约等)。

担保和抵押品

抵押贷款:要求提供物业、设备、应收账款等抵押品,抵押率通常为评估价值的50%至70%;

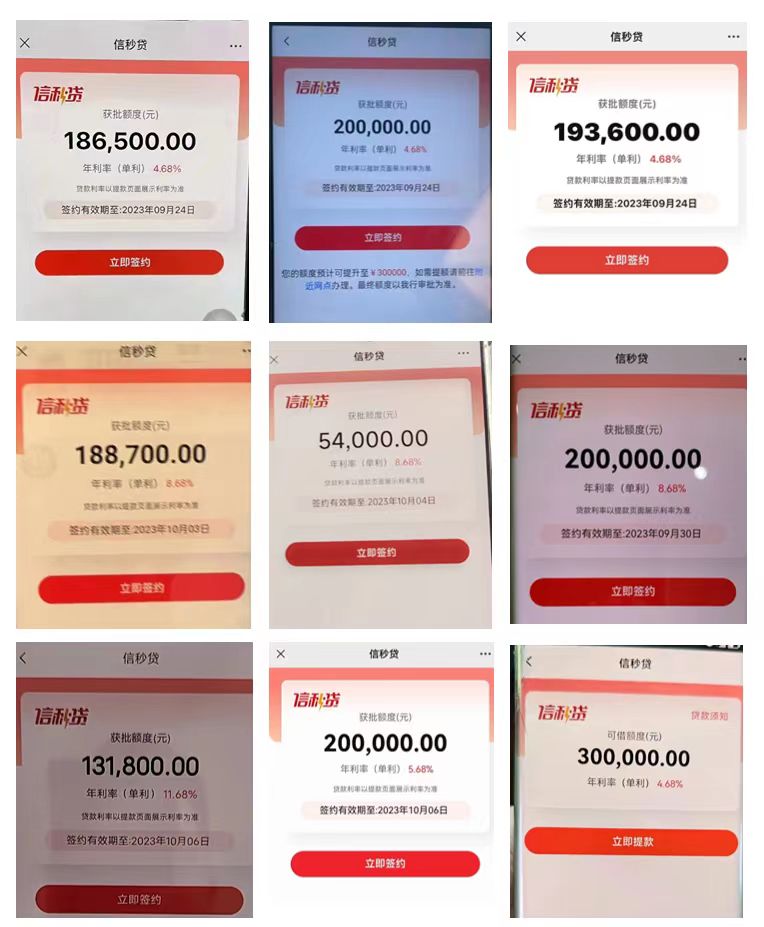

信用贷款:一些银行为优质纳税企业提供“税收贷款”(如借款100万元,每年纳税10万元),或依靠政府担保资金无抵押。

流动资金贷款

用途:用于采购原材料、支付工资等短期周转;

截止日期:通常在1年内,可重复使用;

案例:某服装厂因订单激增需要采购面料,通过年化利率5.5%的“税收贷款”获得100万元流动资金。

项目贷款

用途:支持设备升级、厂房扩建等固定资产投资;

截止日期:3-5年,需要项目可行性报告;

案例:某科技公司投资研发智能生产线,获得300万元专利质押项目贷款,年利率6%。

供应链金融

目的:以核心企业信用为基础,为上下游小微企业提供融资;

产品:应收账款质押、订单融资等;

案例:某汽车零部件厂通过与一汽集团长期合作订单获得银行融资500万元,利率下调10%。

3、 准备材料清单:按类别精确提交

基本材料

营业执照、开户许可证、公司章程;

过去2年的财务报表和最新审计报告(小微企业简化);

实际控制人的公司身份证和信用授权书。

业务材料

过去12个月的纳税申报表、银行对账单和购销合同;

特殊行业需要许可证(如食品生产许可证、危险化学品经营许可证)。

贷款用途材料

流动资金贷款:采购合同、工资表;

项目贷款:可行性报告和环境影响评价审批。

4、 选择加工渠道:政策与市场化的双重路径

银行贷款

优点:利率低(年化3.85%-7%),信用额度高(每笔交易高达5000万元);

建议:优先考虑企业业务较强的银行(如工商银行和建设银行),或当地城市商业银行(审批更灵活)。

政府支持贷款

技术贷款:对于高新技术企业,政府提供风险补偿(如深圳的“科技创新贷款”);

农业再贷款:农业企业可以向中央银行申请特别低息资金,年利率低于4%。

非银行金融机构

融资租赁:适用于设备更新需求,如租赁100万元设备,3年内偿还,总成本约115万元;

保理融资:应收账款质押可以快速实现,融资成本平均每年约为8%-12%。

5、 避免陷阱指南:需警惕的四大风险

“零抵押品”陷阱:小心收取高额交易费或以“无抵押品”为幌子强迫购买理财产品;

违反资金使用规定:贷款必须专款专用,任何滥用都将被追回并列入信贷黑名单;

过度融资:避免同时向多家银行申请贷款,这可能会导致债务比率飙升;

合同条款含糊不清:仔细阅读提前还款违约金、罚息利率等条款。

6、 摘要

企业贷款需要三个匹配标准:资质、产品和渠道

小微企业:应优先申请“税收贷款”和“门票贷款”等信贷产品,或通过政府担保基金降低门槛;

大中型企业可以将项目贷款和供应链融资相结合,优化融资成本;

合规运营是先决条件:保持税收连续性,避免因税收异常而拒绝贷款。

融资不仅是一种技术活动,也是一种战略选择。企业主需要提前规划自己的资金需求,将政策红利与自身资质相结合,选择最合适的融资方案,才能在竞争中立于不败之地。